資産運用で失敗しないために気をつけておきたいポイントについて解説

この記事の目次

株や投資信託などの金融商品は元本が保証されていないので、損失をだして資産運用に失敗してしまうこともあります。

この記事では、資産運用で失敗しないためにはどのような点に注意したらいいのかについて解説します。

1.資産運用に失敗してしまう人の特徴

まず資産運用に失敗してしまう人には、どのような傾向があるのかについて、みていきましょう。

1-1.資産運用に生活資金を使っている

資産運用は余裕資金でおこなうべきです。

投資にはリスクが伴うので、食費や家賃などの生活資金を使っていると、コロナショックなどの経済不況が起きたときにすべてのお金を失ってしまうおそれがあります。

余裕資金の定義は人によって異なりますが、「万が一なくなっても困らないお金」と考えておくといいでしょう。

生活資金を投資に回すと、日々の値動きが気になり、冷静な判断ができなくなります。

値動きに一喜一憂する生活は、精神的にも辛いものです。

資産運用は生活を豊かにするもので、投資に振り回されるような人生にならないよう気をつけなければいけません。

1-2.途中で投資をやめてしまう

2020年はコロナショックにより、株価が大きく下落しました。

1月には24,000円前後で推移していた日経平均株価は、3月19日に16,358.19円まで下落したのです。

こういった暴落で損失をだし、投資をやめてしまう人もいたでしょう。

しかし、こういった暴落は過去から現在に至るまで何度も繰り返されています。

1990年以降でも日本のバブル崩壊やITバブル崩壊、リーマンショックなど、さまざまな経済危機が訪れて株式市場は暴落しました。

しかし、過去にあったさまざまな金融危機や経済危機は必ず収束し、株式市場は回復しています。危機は繰り返し起きていますが、回復も繰り返されているのです。

コロナショックで暴落した株式市場も回復し、11月には26,000円台と29年ぶりの高値を更新しています。暴落したときに投資をやめてしまうのではなく、投資を続けることが失敗しないコツになります。

2.資産運用で失敗しないためにはどうすればいい?

資産運用で失敗しないためには、以下の3つのポイントを押さえておきましょう。

2-1.分散投資をする

分散投資とは、投資対象を複数にすることで、価格変動リスクを軽減させて好リターンを目指す方法。

すべての資金を一つの投資対象に集中投資すると、運用がうまくいかなかった時の影響が資産全体におよびます。

しかし、複数の値動きの異なる資産に分散投資しておけば、一つの資産でマイナスがでても他の資産でカバーできる可能性があるので、リスクを分散しながら安定的なリターンを目指せるのです。

分散投資には、主に以下の4つがあります。

商品の分散

債券や株式、不動産など商品を分散することでリスクを軽減できます。

地域の分散

国内と海外、アジアと欧州、先進国と新興国など、国内外の地域に分散投資することでリスクをおさえられます。

通貨の分散

日本円だけで資産をもつのではなく、米ドルやユーロ、豪ドルなど外貨建て資産を保有することによってリスクを軽減できます。

時間の分散

毎月一定額の資産を購入していく積立投資でも、一時的な価格変動リスクを分散させる効果が期待できます。

積み立てる商品や銘柄を複数にすれば、さらに分散効果が期待できるのです。

2-2.積立投資をする

安い時に買って、高い時に売却するのが投資の理想です。しかし、いつ下がって、いつ上がるのかを正確に予想することは誰にもできません。

ですから、一度にまとめて買わずに時間をあけて購入する「時間の分散」が有効なのです。

たとえば、投資信託を毎月一定額ずつ購入すれば、金額や買うタイミングを意識しなくても、ほったらかしで投資できます。

そして、10~20年といった長期で積立投資を続ければ投資元本も大きくなるのです。

ドルコスト平均法で買付単価を平準化する

価格変動のある投資信託などの金融商品を、一定の金額で定期的に購入していく方法を「ドルコスト平均法」といいます。

ドルコスト平均法では、価格が安い時には買う量が増え、高い時には買う量が少なくなります。

ですから、安い時にたくさん買って、高い時には少ししか買わないことで、購入単価が平準化されるのです。

投資信託の積立投資で考えると、保有している投資信託が値下がりした場合、保有している投資信託の価額は下がりますが、多く買うことができます。

そして、値上がりした場合に買う量は減るものの、投資信託の価額は上がっているので、資産額は増えているわけです。

このように購入単価が平準化され、投資リスクが軽減されるのがドルコスト平均法のメリットなのです。

2-3.長期投資を心掛ける

積立投資では投資先を分散するほど、期間が長期であるほど、収益はバラつきにくくなる傾向があります。

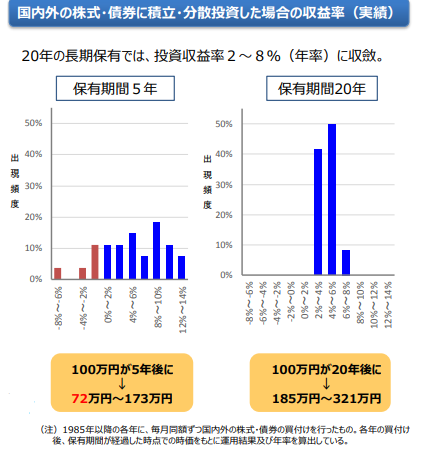

以下の図は、1985年以降の各年に、毎月同じ金額ずつ国内外の債券や株式に分散・積立投資した結果です。

出典:金融審議会「高齢社会における資産形成・管理」

運用期間が5年ではマイナスのリターンも発生しますが、運用期間が20年になるとプラスリターンになり、収益のバラつきも小さくなることがわかります。

資産運用は、長期で運用することによって、安定的な収益が期待できるのです。

もちろんこの結果は過去の実績にもとづくもので、将来も同じような結果になるとは限りません。

しかし、長期・積立・分散投資がリスクをコントロールし、ある程度のリターンをもたらしやすく、多くの人の資産形成に望ましい方法だといえます。

3.投資商品のリスクとリターンを把握する

資産運用で失敗しないためには、投資商品の特性を理解することが大切です。

投資商品にはリスクとリターンがありますが、高いリターンを求めるほどリスクが高くなり(ハイリスク・ハイリターン)、低リスクを求めるほどリターンも低くなります(ローリスク・ローリターン)。

主な投資商品をリスクの低い順に紹介します(※一般的なイメージですべての商品が当てはまるわけではありません)。

| リスク・リターン | 投資商品 |

| ローリスク・ローリターン | 国債 社債 |

| ミドルリスク・ミドルリターン | 不動産投資 J-REIT 不動産クラウドファンディング インフラファンド 太陽光発電ファンド |

| ハイリスク・ハイリターン | 株式 FX 仮想通貨 |

3-1.ローリスク・ローリターン

ローリスク・ローリターンの投資には次の商品があります。

国債

国債とは、国が発行する債券。発行体が国なので信用力が高く、流動性も高い債券です。

個人投資家のみが購入できる個人向け国債も発行されており、金融商品の中でも安全性の高い商品です。

社債

社債は企業が発行する債券で事業債ともいわれます。残存期間など他の条件が同じであれば、国債よりも利回りは高くなるのが通常です。

3-2.ミドルリスク・ミドルリターン

不動産投資

不動産投資は、不動産事業にお金を投資して利益を得ます。

不動産の利益には売却益である「キャピタルゲイン」と、毎月の賃料収入で得られる「インカムゲイン」の2種類があります。

不動産価格は変動しますが、株式などに比べると値動きが小さく、リターンもインカムゲイン狙いなら比較的安定しているのです。

そして元本は保証されていないものの、国債や社債などに比べて高い利回りが期待できることから、「ミドルリスク・ミドルリターン」の投資手法といわれています。

REIT(不動産投資信託)

REITは不動産に投資する投資信託。

証券取引所に上場しているREITは、株式と同じように売買することができます。

REITとは投資家から集めたお金で不動産を管理・保有し、主に賃料収入で収益をあげます。

対象となる不動産は、マンションやオフィスビル・ショッピングセンターなどさまざまです。

不動産クラウドファンディング

不動産クラウドファンディングは、一般の投資家から資金を集め、その資金を利用して不動産を取得して運営します。

そして、そこから得られた利益を各投資家に配分することで利益を得る金融商品です。

投資している物件の所在地が公開されているので、管理状態や築年数などの情報も自分で調べられます。

一般的な不動産投資では、入居者管理や修繕などの面倒な手間やコストがかかりますが、不動産クラウドファンディングでは事業者に運営を任せられるので、手軽に不動産投資を始められるのです。

インフラファンド

インフラファンドは、REITと同じような仕組みの金融商品。

REITの投資対象は不動産ですが、インフラファンドの投資ファンドは、港湾施設や太陽光発電設備をはじめとした再生可能エネルギー発電設備などのインフラです。

太陽光発電ファンド

太陽光発電ファンドは、投資用太陽光発電設備の売電や発電事業に対し、企業が投資のための会社を設立して資金を募集するもので、売電収入から分配金が出資者に支払われます。

太陽光発電事業者としておこなう場合、太陽光発電所を自分で購入・建設するなりして所有する必要があります。

その場合の初期費用はおよそ2,000万円以上と高額になることがネックでした。

しかし、太陽光発電ファンドを利用すれば、一口数十万円など少額でも、太陽光発電投資に参加できるというメリットがあります。

3-3.ハイリスク・ハイリターン

株式

株式とは、企業が事業をおこなうために必要な資金を集めるための手段の一つで、株式会社が資金を出資してもらった人に対して発行する証券。

会社が利益をだした時には、保有株式数に応じて配当がもらえます。

また、企業の業績が伸びて株式の価値が値上がりした場合、その株式を売却することで利益を得ることも可能です。

FX

FXは「Foreign Exchange」の略で、日本語では外国為替証拠金取引といいます。

FXは通貨同士の売買を行い、利益を狙う取引です。

少ない資金で取引ができる「レバレッジ取引」が可能なので、ハイリスク・ハイリターンの金融商品といわれています。

仮想通貨

仮想通貨は暗号資産とも呼ばれ、電子データのみでやり取りされるトークン(証票)です。

日本円や米ドルなどの法定通貨のように国家による強制通用力がなく、インターネット上での取引などに用いられます。

仮想通貨は仮想通貨取引所で売買できますが、株式やFXなどよりもボラティリティ(値動き)が大きいことで有名です。

4.まとめ

投資で失敗しないためには、長期・分散・積立投資が大切です。とくに複数の金融商品に分散してリスクをおさえた運用をすれば、大きな損失を回避できる可能性が高まります。

金融商品にはリスクとリターンがあるので、それぞれの商品のリスクを把握し、自分のリスク許容度に合わせた運用を心掛けましょう。