GK-TKスキームとは?投資家が知っておきたい基礎知識を解説

この記事の目次

非上場の投資ファンドでは、いわゆるGK-TKスキームが広く活用されています。

GK-TKスキームは太陽光発電事業など事業への投資のみならず、不動産を信託受益権化して行う不動産投資(不動産ファンド)などにも利用されるスキームですが、一般の方にはあまりなじみがないかもしれません。

そこで、GK-TKスキームの仕組み、投資家にとってGK-TKスキームを利用することのメリットなどを解説します。

- GK-TKスキームは、合同会社と匿名組合を組み合わせたもの

- GK-TKスキームだと、ファンド段階での二重課税を回避できる

- GK-TKスキームのファンドへの投資を募る業者は第二種金融商品取引業の登録が必須

1.GK-TKスキームとは

不動産投資や太陽光発電事業などの投資によく利用されるGK-TKスキームの仕組みについて、以下で説明します。

1-1.概要

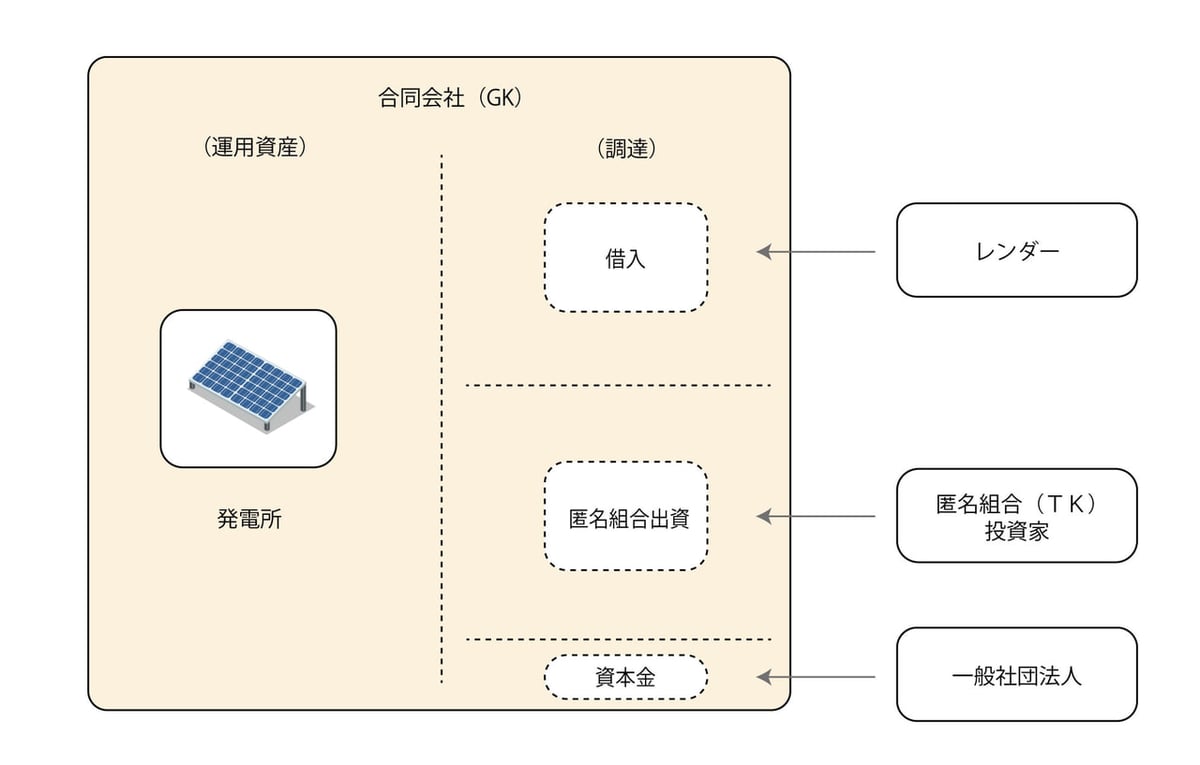

GK-TKスキームは合同会社と匿名組合を組み合わせた投資スキームです。

GKは合同会社(Godo Kaisha)、TKは匿名組合(Tokumei Kumiai)のことであり、それぞれのローマ字表記の頭文字をとったものがGK-TKという名称の由来です。

GK-TKスキームが利用されるのは、いわゆる私募ファンドといわれる非上場のファンドです。

私募ファンドでは、投資のための箱であるSPC(特別目的会社 Special Purpose Company)を必要とします。

SPCこそがいわゆる投資ファンドということになります。GK-TKスキームにおいてSPCにあたるのが合同会社(GK)です。

SPC(特別目的会社)とは?投資家が知っておきたい基礎知識を解説

SPC(特別目的会社)とは?投資家が知っておきたい基礎知識を解説さらに、GK-TKスキームの投資家はSPCである合同会社(GK)に対して直接出資をするのではなく、匿名組合(TK)を通して出資をし、GKの収益から得られる配当をTK出資の持ち分に応じて受け取るという仕組みになっています。

GK-TKスキームの投資対象となるのは、信託受益権などの有価証券や太陽光発電などの事業です。

特に不動産投資などで現物不動産に直接投資をしないのか疑問に思われる方もいるかもしれませんが、GK-TKスキームにおいて現物不動産に投資をする場合には不動産特定共同事業法という特別な法律の適用を受けます。

不動産信託受益権とは?投資家が知っておきたい基礎知識を解説

不動産信託受益権とは?投資家が知っておきたい基礎知識を解説この法律の適用を受けると手続的に大きな負担がかかることから、GK-TKスキームを用いる場合には現物不動産には投資をしないことが一般的です。

GK-TKスキームにおいて投資対象に直接資金を供給するのはSPCである合同会社(GK)です。

もっとも、GK自身は単なる投資用の箱に過ぎず、資金はレンダーと呼ばれる銀行等の金融機関からの借入れ(デット)と投資家からの匿名組合出資(エクイティ)との組み合わせによって調達されます。

銀行等からの借入れを行うことによって借入れ金利とファンド自身の運用利回りの差によるレバレッジ効果が期待できるため、一般的にGK-TKスキームを利用したファンドにおいては銀行等からの借入れによる資金調達が行われます。

GK-TKにおける借入れの主体は合同会社(GK)ですが、通常の会社に対する融資であるコーポレート・ローンなどではなく、ノンリコースローンと呼ばれる投資ファンド向けの特別の融資方法が採用されています。

ノンリコースローンとは、投資対象となる不動産や事業の収益のみを返済原資とする借入れです。

一般的な融資では、会社や個人が保有している資産に担保権を設定している場合であっても担保権の実行により債権全額が回収できなければ残額を会社や個人に請求することができます。

これに対して、ノンリコースローンでは返済原資が投資対象に限定されるため、投資対象となる資産を売却したにもかかわらず債権全額が回収できなかったとしても、投資ファンドはそれ以上の返済義務を負いません。

ノンリコースローンはこのようにファンドの負う責任の範囲が限定されており、投資ファンドにはよく用いられます。

1-2.GKとは

GK-TKスキームにおける合同会社(GK)は会社法に基づいて設立される法人です。

ここでいう合同会社(GK)は、株式会社などと同様に事業会社としても利用されているものです。

投資ファンドのSPCとして合同会社(GK)が用いられる理由としては、株式会社と異なり決算公告義務がないこと、会社設立手続が簡素化されているため費用等を節約できること等が挙げられます。

SPCである合同会社(GK)は単なる投資用の箱に過ぎず従業員等を雇用しません。

したがって、合同会社(GK)の決算や税務申告といったGKについて必要となる事務を行うため外部の会計事務所等に業務委託することになります。

1-3.TKとは

GK-TKスキームにおける匿名組合(TK)は商法に基づくものであり法人格を有しません。

匿名組合(TK)とは、当事者の一方が営業者(GK-TKスキームにおけるGK)の営業のために出資をし、営業者が得た利益を匿名組合(TK)の出資者に分配することを契約内容とする組合です。

匿名組合(TK)においては、組合員である匿名組合出資者相互には契約関係がありません。

これが「匿名」ということの意味です。

また、匿名組合(TK)は類似した仕組みである民法上の任意組合と異なり出資者が負う責任は有限責任です。

この結果、匿名組合(TK)の出資者はSPCである合同会社(GK)が投資に失敗した場合でも出資額を超える責任を負わないこととなります。

太陽光発電ファンドにおける匿名組合とは何か?投資家が知っておきたい基礎知識を解説

太陽光発電ファンドにおける匿名組合とは何か?投資家が知っておきたい基礎知識を解説1-4.一般社団法人による倒産隔離

SPCである合同会社(GK)は投資のみを目的とした法人ではなく外見上は普通の会社であるため、投資以外のことに資金が流用されて合同会社(GK)が倒産するという心配があるかもしれません。

GK-TKスキームではこのような事態が生じる可能性を低減するために一般社団法人を用いた倒産隔離が施されています。

GK-TKスキームにおける倒産隔離の詳細は関連記事で解説しています。

GK-TKにおける倒産隔離スキームとは?投資家が知っておきたい基礎知識を解説

GK-TKにおける倒産隔離スキームとは?投資家が知っておきたい基礎知識を解説2.GK-TKにおける二重課税の回避(パススルー)

投資ファンドにGK-TKスキームが採用される理由として重要な点が二重課税の回避(パススルー)です。

投資家からすれば、太陽光発電事業等への投資によって得られる収益はできるだけそのまま配当として受領できるに越したことはありません。

しかし、GK-TKスキームでは、投資により得られる収益がSPCである合同会社(GK)と匿名組合(TK)の二段階を経て投資家に配当される仕組みとなっています。

このため、GKとTKのそれぞれの段階で課税が発生してしまうと投資家への配当は大きく目減りし、わざわざファンドを組成して投資を行う意味がなくなってしまいます。

そこで、投資ファンドを組成する場合には、投資により発生した収益が途中で課税されることなく投資家に配当される仕組みであることが必須です。

これが実現できていることを導管性の確保と呼ぶことがあります。

GK-TKスキームにおいては次の理由により導管性の確保が図られています。

まず、匿名組合(TK)は組合であり法人格を有しません。このため、そもそもTK自体が課税を受けることはありません。

他方、SPCである合同会社(GK)は法人であるため本来は課税される立場です。

しかし、以下で引用する法人税基本通達14-1-3において、匿名組合(TK)の営業者にあたる合同会社(GK)は匿名組合契約に基づき匿名組合員である投資家に支払うべき配当を損金算入できることが特別に認められています。

このため、合同会社(GK)の課税所得をゼロにすることによりGKが受領する収益に対する課税を回避することができます。

法人が匿名組合員である場合におけるその匿名組合営業について生じた利益の額又は損失の額については、現実に利益の分配を受け、又は損失の負担をしていない場合であっても、匿名組合契約によりその分配を受け又は負担をすべき部分の金額をその計算期間の末日の属する事業年度の益金の額又は損金の額に算入し、法人が営業者である場合における当該法人の当該事業年度の所得金額の計算に当たっては、匿名組合契約により匿名組合員に分配すべき利益の額又は負担させるべき損失の額を損金の額又は益金の額に算入する。(昭55年直法2-15「三十三」、平17年課法2-14「十五」により改正)

以上から、GK-TKスキームを利用する場合、課税されるのは投資家が匿名組合(TK)から受け取った配当についてのみということになります。

3.個人がGK-TKスキームのファンドに投資した時の税金は?

不動産ファンドなどGK-TKスキームのファンドは主に機関投資家などプロ向けに組成されていました。

そのため、GK-TKスキームのファンドになじみがない方も多いのではないでしょうか。

近年では、個人でも投資できるGK-TKスキームのファンドが増えてきています。

そこで、ここでは個人がGK-TKスキームのファンドに投資した場合の税金について説明します。

3-1.出資者が受け取る分配金への課税は原則として雑所得

GK-TKスキームのファンドに投資した場合に出資者が受け取る分配金への課税については、国税庁により、原則として雑所得となることとされています(所基通36・37共-21)。

雑所得は、上場株式への投資などとは異なり累進課税となります。

GK-TKスキームのファンドの分配金への課税に関しては、以下の記事で詳細に解説しています。

太陽光発電ファンドの税金は?確定申告について解説

太陽光発電ファンドの税金は?確定申告について解説4.投資家への勧誘に必要となる許認可

GK-TKスキームにおいて投資家が取得することとなる匿名組合(TK)の持分は、金融商品取引法上「集団投資スキーム」として有価証券にあたります(金商法第2条第2項第5号)。

ただし、有価証券とはいっても、株式など流動性の高い伝統的な有価証券とは異なる流動性の低い有価証券としての扱いです。

「みなし有価証券」とか金商法第2条の2項に定められていることから「2項有価証券」などと呼ばれることがあります。

この2項有価証券である匿名組合出資(TK出資)の取得を投資家に勧誘するためには、第二種金融商品取引業の登録を受けている必要があります(金商法第28条第2項)。

集団投資スキームとは?投資家が知っておきたい基礎知識を解説

集団投資スキームとは?投資家が知っておきたい基礎知識を解説なお、GK-TKスキームでは不動産ファンドに代表される信託受益権に投資する場合があります。

信託受益権に対して投資をする場合には、SPCである合同会社(GK)自身が信託受益権という有価証券を自己運用することになるため、GKに投資運用業の登録が必要となるのではないかが一応問題となります。

実務上は、単なる投資用の箱に過ぎない合同会社(GK)が投資運用業の登録をすることは現実的ではないためGKから委託を受けた投資運用会社に運用を一任するなどの方法によりGK自身の投資運用業登録を回避しています。

しかし、GK-TKスキームによる投資対象が太陽光発電など事業である場合、有価証券への投資ではないため同様の問題は生じません。

このため、事業のオペレーターとなる会社が投資運用業の登録をすることまでは求められていません。

5.まとめ

投資ファンドに利用されるスキームとしては、今回取り上げたGK-TK以外にも資産の流動化に関する法律(資産流動化法)に基づくTMK(特定目的会社)と呼ばれるものや上場している投資信託などに利用されるREITなどがあります。

TMK(特定目的会社)とは?投資家が知っておきたい基礎知識を解説

TMK(特定目的会社)とは?投資家が知っておきたい基礎知識を解説このうち、GK-TKスキームは特に設立や運営の手続が簡便であることに大きな特徴があります。

手続が簡便であればあるほど、ファンドの組成や運用中に専門家などへ外注するための費用を削減することもでき、結果としてファンドの収益を増大させることにつながるためです。

投資法人型インフラファンドと太陽光発電ファンドの違いは?

投資法人型インフラファンドと太陽光発電ファンドの違いは?ただし、GK-TKスキームは非上場の投資ファンドについてのみ利用される仕組みであるため、本当に安全に投資ができるのか心配に思う方も多いと思われます。

GK-TKについては今回の記事でも少し触れた倒産隔離などの手法により可能な限り安全に投資ができるように配慮されています。

また、実際にもGK-TKスキームを利用した投資ファンドは数多く組成されていることからも投資用のスキームとして一定の安定性があると評価できます。

もっとも、GK-TKスキームを利用したファンドであっても投資である以上は、何らかの要因によって当初想定していた収益が得られないリスクは当然にあります。

したがって、投資判断にあたっては、投資対象となる有価証券や事業の内容を十分に理解した上で検討することが重要になります。