太陽光発電ファンドとは?仕組み・利回り・リスクについて徹底解説

この記事の目次

太陽光発電ファンドは、太陽光発電へ少額投資ができる金融商品。FIT制度(固定価格買取制度)の改定により、個人規模の太陽光発電投資が不利になりつつあるなか、太陽光発電事業に投資をする方法として今後が期待される選択肢です。

ここでは、太陽光発電ファンドがどういった投資商品なのか、仕組みや利回り、メリットやデメリット、リスクについてご説明します。

実際に弊社が提供している『ソライチファンド』を例に、あなたの投資先として太陽光発電ファンドが好ましいか否か判断するための情報を盛り込みました。

1.太陽光発電ファンドとは

複数の出資者を募集し、集まった資金をもちいて事業投資を行うことで、得られた事業収益の一部を出資者に還元する金融商品をファンドと呼びます。

ファンドのなかでも、太陽光発電事業を対象として出資金の投資を行い、売電収入に基づく収益の一部を分配するものが「太陽光発電ファンド」です。

1-1.太陽光発電ファンドで利益を得られる仕組み

出資者に対して分配が行われる太陽光発電ファンドは、どのような仕組みにより出資者へのリターンが捻出されているのでしょうか。

ファンドの提供元が採用するスキームにより構造は異なるため、ここでは弊社が提供している『ソライチファンド』をもとに全量買取の太陽光発電ファンドについて解説します。

- 出資者(投資家)が営業者(合同会社)に出資

- 出資金をもちいて営業者が太陽光発電設備に投資

- 営業者が太陽光発電設備をオペレーターに賃貸

- オペレーターの運用のもと、発電された電力は電力会社に売却

- 売電量に応じて、オペレーターは売電収入を獲得

- オペレーターが営業者に対して、賃借料を支払い

- 運営費用と内部留保を差し引いて出資者に分配

ソライチファンドは上記のように、太陽光発電設備をオペレーターに賃貸し、賃料収入に基づく収益の一部を分配する仕組みとなっている「賃貸型スキーム」を採用しています。

1-2.分配率のイメージ(ソライチファンドの場合)

一例として、2019年9月に募集申込を受け付けていた『ソライチ太陽光発電ファンド3号』が、どのようなシミュレーションのもと分配金を予想しているのかご紹介します。

なお、ここで紹介する予想はソライチ太陽光発電ファンド3号の私募の取扱い時のファンド事業計画に基づく内容となり、事業計画の運用成果を保証するものではありません。

また、将来私募の取扱いを行うファンドの事業計画をお示しするものではありませんので誤認なさらないようご注意ください。

ソライチファンドは賃貸型スキームを採用しているため、ファンドの売上はオペレーターに賃貸することで得られる「賃貸料」です。

そのため、利益分配金の源泉となる事業利益は、賃貸料から運営費と減価償却費を差し引いた残額となります。また、元本返還の原資は減価償却費によって生じるキャッシュフローです。

売上と経費、利益(および利益分配金)をシミュレーションシートに起こしたものが以下です。

出典:ソライチファンド「ソライチ太陽光発電ファンド3号」

上記のシミュレーションを踏まえて、下記の出資区分のもと分配が行われます。

- 匿名組合A(優先出資)※運用期間10年間:目標分配率10年で132.0%

- 匿名組合B(劣後出資)※運用期間20年間:目標分配率20年で206.3%

※目標分配率は運用期間終了までの合計値(単年ではない)、税引前、かつ元本返還率を含む数字。匿名組合Aの運用期間は最長20年です。

匿名組合Aに2口100万円を出資した場合、目標分配率は132.0%であるため想定分配額は総額132万円となります。これは元本返還分の100万円が含まれる数字なので、想定される運用期間10年の実質利益は合計で32万円(税引前)です。

対して、匿名組合Bに2口100万円を出資した場合、目標分配率は206.3%(小数点第二位を四捨五入)となっており想定分配額は総額206万2,527円となります。こちらも元本返還分の100万円が含まれる計算なので、想定される運用期間20年の実質利益は合計で106万2,527円(税引前)です。

なお、目標分配率(分配額)はファンドの事業計画をもとにした目標値であり、利益の分配が約束されるものではありません。また、元本の返還が保証されるものでもありません。

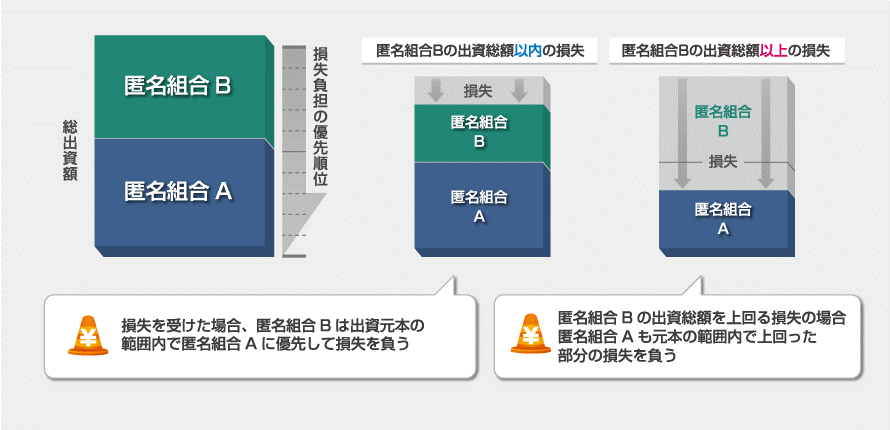

匿名組合Aと匿名組合Bは「優先劣後構造」となっており、優先出資に区分される匿名組合Aへの利益分配は、匿名組合Bへの利益分配より優先して行われます。

匿名組合Bに利益分配が行われるタイミングは、匿名組合Aへの利益分配が目標年間利益分配額に到達したあと残余利益がある場合です。

元本の返還も匿名組合Aは匿名組合Bより優先されます。ただし匿名組合Bに利益分配がある場合は、匿名組合Aの元本返還より匿名組合Bの利益分配が優先されます。

また、事業が損失を受けた場合には、匿名組合Bが優先して損失を負うこととなっており、匿名組合Aは「匿名組合Bの出資総額以上の損失」が発生した場合に損失を負うこととなります。

出典:ソライチファンド「ソライチ太陽光発電ファンド3号」

一方、運用時の利益が事業計画を上回った場合、残余利益の増加による恩恵は匿名組合Bが受けることとなります。

匿名組合Aはあらかじめ決められた合計分配額へ到達すれば契約終了となるものの、匿名組合Bへの分配は事業利益が上振れするほど増加する仕組みです。

2.太陽光発電ファンドのメリット

太陽光発電ファンドは、金融商品として以下のメリットを有しています。

- 少額から投資を始められる

- 設備運用を専門家に一任できる

- 値動きを気にせず資産形成ができる

- 2020年度以降も全量買取の発電設備に投資できる

それぞれ、投資家にとってどのような恩恵があるのか解説していきます。

2-1.少額から投資を始められる

複数人の出資者を募って事業投資を行う特性上、太陽光発電ファンドの最低投資額は少額に設定されています。

多額な初期費用を必要とする太陽光発電投資とは異なり、太陽光発電ファンドは自己資金だけで投資を始めることが可能なのです。

ソライチファンドの場合、最低投資額となる1口の価格は50万円。事業規模の太陽光発電設備を実際に運用するなら、設備への投資費用として1,000~2,000万円は必要となるため、投資先は同じ「太陽光発電」でも太陽光発電ファンドは参入ハードルが低く設計されています。

2-2.設備運用を専門家に一任できる

管理を専門業者に委託し、清掃や除草作業を含めてすべて外注することは太陽光発電投資であっても可能ですが、専門業者の選定や手配は投資家が自ら行う必要があります。

一方、太陽光発電ファンドの運用形態は複数あるものの、原則として出資者が実際の設備運用に携わることはありません。

ソライチファンドの仕組みを示した以下画像からも分かるように、投資家(出資者)が出資後に求められる作業・業務はなく、設備運用は専門家によって行われます。

2-3.値動きを気にせず資産形成ができる

株式や投資信託などと違い、非上場の太陽光発電ファンドは任意のタイミングで売買できません。

基本的にはあらかじめ設定された運用期間は保有を続けることとなり、売買がないため値動きもありません。よって出資以降は、利益を伸ばすための市場分析を行う必要がないのです。

資産形成のために情報収集へ時間を投じ、本業の妨げとなることは望ましくないため、こまめな売買や情報収集を求められない太陽光発電ファンドは、本業と資産形成の両立を目指すうえで有力な選択肢の1つだといえるでしょう。

2-4.2020年度以降も全量買取の発電設備に投資できる

2020年度以降にFIT制度(固定価格買取制度)の認定を受けた発電設備のうち、個人規模の投資にもちいられることの多い10kW以上50kW未満の太陽光発電設備は、一部例外を除いて発電した電力すべてを売却できる「全量買取」の対象から外れました。

まず発電した電力は自家消費に充てられ、そのあとに余剰分の電力を売却する「余剰買取」が求められるようになったのです。

これに加えて、災害時に太陽光発電設備を活用するための設備投資が必須となり、上記2点の変更によって投資利回りは大きく低下する見込みです。

一方、太陽光発電ファンドのなかには、全量買取が適用される大規模な太陽光発電設備を投資対象としたものが多くあります。

ソライチファンドもその1つです。全量買取の太陽光発電ファンドを選べば、2020年度のFIT制度改定による要件変更の影響を受けません。

制度改定がネックとなり太陽光発電投資を始められない投資家にとって、太陽光発電ファンドは全量買取の発電設備へ投資をする貴重な選択肢となるのです。

一連の変更については、下記記事で詳しく解説しています。

太陽光発電の全量買取が終了?余剰買取しか選択肢はないの?

太陽光発電の全量買取が終了?余剰買取しか選択肢はないの?3.太陽光発電ファンドのデメリット

太陽光発電ファンドの運用は、以下のデメリットをともないます。

- 金融機関の融資を利用した投資はできない

- 発電設備の設置場所・運用方針は決められない

- 非上場ファンドは原則として中途解約ができない

それぞれ、投資家にどのような不利を強いるものか解説していきます。

3-1.金融機関の融資を利用した投資はできない

金融機関は投資に対する融資を行いません。太陽光発電投資に対する融資が成立する理由は、太陽光発電設備の運用・売電が「事業」であるためです。

一方、太陽光発電ファンドの運用は、事業ではなく出資(投資)です。基本的には自己資金の範囲で行うものであり、融資の利用による自己資金を超える投資額をもちいた資産形成はできません。

3-2.発電設備の設置場所・運用方針は決められない

実際に太陽光発電設備を購入するのであれば、あらゆる地域の案件が投資対象となります。

対して、太陽光発電ファンドに出資をする場合、発電設備の設置場所は出資先のファンドによって決められた場所となります。

また、運用方針もファンドの運営者に委ねることとなり、自ら太陽光発電投資を行うケースに比べて出資者の裁量が及ぶ範囲は限定的です。

3-3.非上場ファンドは原則として中途解約ができない

非上場の太陽光発電ファンドは、原則として中途解約ができません。これは、こまめな売買や情報収集が不要というメリットの要因となっているものの、資産の換金性を重視する場合にはデメリットとして働きます。

そのため、非上場の太陽光発電ファンドへの投資は、一定期間は投資資金が拘束される点を考慮したうえで行う必要があります。

また、運用期間中に使う必要のない余剰資金で投資をすることを推奨します。

4.太陽光発電ファンドのリスク

ここでは、以下に大別される太陽光発電ファンドの主なリスクを解説していきます。

- 太陽光発電事業における収入および支出の変動に関するリスク

- 不測の事態によるリスク

- 匿名組合運用に関するリスク

- オペレーターに関するリスク

- 他の一般的な有価証券と比較して出資者の立場が制限されることによるリスク

大半のリスクは、あらゆる太陽光発電ファンド・太陽光発電投資に共通する事項ですが、あくまで本章はソライチファンドを例にして主なリスクを挙げたものです。

当社以外の太陽光発電ファンド、太陽光発電投資を手掛ける場合には、当該商品のリスクについて十分に確認しておくようご留意ください。

4-1.太陽光発電事業における収入および支出の変動に関するリスク

日射量の変動や発電機器の停止を始めとする予測困難な要素により、太陽光発電事業は収入・支出が変動するリスクを抱えています。

関連リスクとしては、以下の9つが挙げられます。

- 日射時間および日射量の変動リスク

- 発電機器の停止リスク

- 機器の劣化リスク

- 電力会社等の買取条件変更リスク(制度変更リスク)

- 出力抑制の要請リスク

- 売電料金の回収不能リスク(電力会社等の破綻リスク)

- 電力会社による特定契約または接続契約の拒絶(中途解約)リスク

- 修繕、補修費用の変動リスク

- 賃貸借費用(土地賃料)の変動リスク

これらは太陽光発電ファンドのみが抱えるリスクではなく、ファンドを通じて間接的に投資をしている「太陽光発電事業」にまつわるリスクです。そのため、実際に太陽光発電設備を運用する場合にも、同様のリスクが発生します。

出力抑制に関する解説は、以下記事に詳しく記載しています。

太陽光発電の出力抑制は対策が必要?出力抑制のルールと実情を徹底解説【2020年版】

太陽光発電の出力抑制は対策が必要?出力抑制のルールと実情を徹底解説【2020年版】4-2.不測の事態によるリスク

不測の事態によるリスクの大部分も、太陽光発電事業と太陽光発電ファンドの両方が抱える課題です。

- 大災害発生のリスク

- 非常時停電等における売電不可能性および損害賠償発生のリスク

- 災害保険の免責リスク

ソライチファンドの場合、企業総合補償保険を締結しており、下記のような問題には備えを講じています。

- 火災

- 破裂・爆発

- 落雷

- 風災・雹災・雪災

- 水災

- 不測かつ突発的な事故等

ただし地震や噴火、これらにより起こった津波に起因する火災や損壊、戦争やテロ等による事故は保険の免責事由となり、事業が多大な損害を被るリスクがあります。

4-3.匿名組合運用に関するリスク

ソライチファンドの場合、匿名組合の運用に関して以下のリスクが生じます。

- 固定買取制度の適用を受ける再生可能エネルギー発電設備等への投資に特化していることによるリスク

- 単一のオペレーターに依存していることによるリスク

- 少数の電力会社等に依存していることのリスク

ソライチファンドは、FIT制度(固定価格買取制度)の適用を受ける太陽光発電設備を主な投資対象とするため、同制度の変更・廃止により収益が予想を下回る可能性があります。

また、設備運用を運営者(賃借人兼オペレーター)である株式会社ALLアセットパートナーズに依存することとなり、後述する「オペレーターに関するリスク」を原因として事業にネガティブな影響がもたらされるリスクがあります。

このほか、売電先が少数の電力会社に絞られる都合上、電力会社との契約変更・解約が匿名組合の財政状態へ悪影響を及ぼす点にご留意ください。

4-4.オペレーターに関するリスク

太陽光発電ファンドへの出資は、太陽光発電事業に対する間接的な出資です。そのため、太陽光発電事業に直接関与し、実際に設備管理を行うオペレーターの能力や経験が、太陽光発電ファンドが抱えるリスクへ影響します。

- 能力に関するリスク

- 利益相反に関するリスク

- 解約に関するリスク

- 財務状況の悪化、倒産等に関するリスク

- オペレーターの代替性に関するリスク

- 賃料改定に係るリスク

設備管理の水準はオペレーターの能力に依存するほか、オペレーターが匿名組合と競合する事業を行う可能性があります。

また、オペレーターが倒産したり契約解除となったりした際、同等または同等以上の能力を持ったオペレーターを選任できる保証がないといったリスクも存在します。

4-5.他の一般的な有価証券と比較して出資者の立場が制限されることによるリスク

非上場の太陽光発電ファンドは、株券や投資信託の受益証券などの一般的な有価証券に比べて、出資者の立場が制限されています。

- 匿名組合契約の性格に関するリスク

- 流動性に関するリスク

- 出資金の元本割れリスク

- 営業者および運営者(重要な関係者)の信用リスク

デメリットの章でも触れたように、太陽光発電ファンドの出資者は直接的に設備運用へ携われず、任意のタイミングで中途解約や売買ができないため現金化が困難です。

また、営業者はファンド運営のために設立された新設会社であるため、財政的基盤の観点で優位性があるとはいえず、事業の状況次第では支払不能となり破産・会社更生・民事再生などの法的倒産手続きが実施される可能性もあります。

その場合、分配金の支払いや出資金の返還がなされないリスクが考えられます。

5.太陽光発電ファンドを選ぶ際のポイント

投資対象として太陽光発電ファンドを選ぶ際は、以下の点に着目した方が良いでしょう。

- 出資者が負うリスクを確認する

- 過去実績や悪評の多さを確認する

太陽光発電ファンドは運用にともないリスクが発生します。そのため、出資者はどの程度の資産を投資するのか、投資先のリスクの大きさをもとに判断するでしょう。

この際、リスクの大きさを正しく判断できなければ、適正金額を超える資産を投じてしまう可能性があります。投資額を多く割くほど、太陽光発電ファンドの運用実績が事業計画を下回ったとき、想定以上の金銭的損失を負うことへつながります。

ですから、投資前には正しく「出資者が負うリスク」を把握できるよう、リスクについての記述に目を通すことが推奨されるのです。

投資である以上、リスクのない選択肢は存在しないのだと念頭に置いて判断を下すようご留意ください。

また、投資先となる太陽光発電ファンドの選定時は、当該ファンドの過去実績や評判をリサーチすることを推奨します。

複数のファンドを比較して相対的に過去実績が好ましくない、あるいは多くの悪評が目立つ場合は、不安要素の多いファンドを投資先候補から外していくのです。

投資を行ううえで完全にリスクを排除することは不可能ですが、中長期的に資産を預けるためファンド選定は慎重に行うことをおすすめします。

6.まとめ

FIT制度の改定により全量買取の太陽光発電案件が少なくなりつつあるなか、太陽光発電ファンドは少額から全量買取の発電設備に投資できる手段として期待が集まります。

投資目的の金融商品である以上、運用にともなうデメリットやリスクはあるものの、中長期的な資産形成と相性の良い選択肢であるため、ほかの投資手法とともにご検討ください。

なお、本記事でもソライチファンドの優先劣後構造や主なリスクについて解説していますが、より詳細な商品特性は募集パンフレットやファンド募集画面をご参照ください。

また、ソライチファンドへの出資をご検討の際は、弊社から交付される契約締結前交付書面を熟読ください。