資産運用が必要な理由とおすすめの投資商品3選

この記事の目次

「資産運用に興味はあるけれど、投資商品の数が多いのでどれを選べばいいのかわからない」という人も多いでしょう。

この記事では、どのような投資商品を選べばいいのか、おすすめの投資商品について、それぞれの特徴と選び方を紹介します。

自分の目的に合った投資商品を見つけ、将来に備えた資産運用を始めるようにしましょう。

資産運用が必要な理由

資産運用とは、保有している資産(お金)を貯蓄や投資にまわし、資産を増やすことです。

資産運用には、貯めることを重視した「貯蓄」と、増やすことを重視した「投資」があります。

貯蓄とは増やすことよりも貯めることを重視し、元本保証の預貯金などです。

一方、投資は貯めることよりも増やすことを重視し、株式や投資信託などの金融商品で運用します。

日本の各世帯が保有する金融商品の割合では、多くの部分がほとんど金利のつかない預貯金になっています。

投資や消費に比べ貯蓄や倹約に重きを置く国民性に加え、バブル崩壊の経験や将来への不安が原因です。

日本では現預金の比率が5割を超え、株式や投資信託などリスク資産の割合は1割強にとどまっています。

しかし、メガバンクの定期預金は0.01%。預金では、ほとんどお金は増えないのです。

ですから本気でお金を増やそうと考えている人は、預金以外の資産運用を行う必要があるのです。

資産運用のポイント

資産運用のポイント3つご紹介します。

資産運用の目的をたてる

資産運用を始めようと思ったとき、いきなり投資商品を探し始める人もいますが、まずは資産運用の目的をはっきりさせることが重要です。

目的や目標によって資産運用の方法や投資商品は異なるからです。

老後資金として長期的なお金を用意したいのか、結婚や出産といった短期的なイベントで必要な資金をそろえるのかなどによって、投資商品の種類も変わってきます。

少額からスタートする

少額の定義は投資家によって異なりますが。たとえば1,000万円の現金があった場合、株式などのリスク商品にまとめて投資するのはおすすめできません。

仮に10%の損失がでた場合、100万円もの損失になってしまうからです。

一方、10分の1の100万円で株式投資を始めた場合は、10%失っても10万円にすぎません。

投資の損益は元本に対する割合で決まります。

ですから、同じ損失の割合でも元手が大きいほど損失額は大きくなるのです。

少額からの投資ではリターンも少なくなってしまうので、物足りなさを感じる人もいるかもしれませんが、まずはリスクを押さえるために少額から資産運用を始めるようにしましょう。

リスクとリターンを把握する

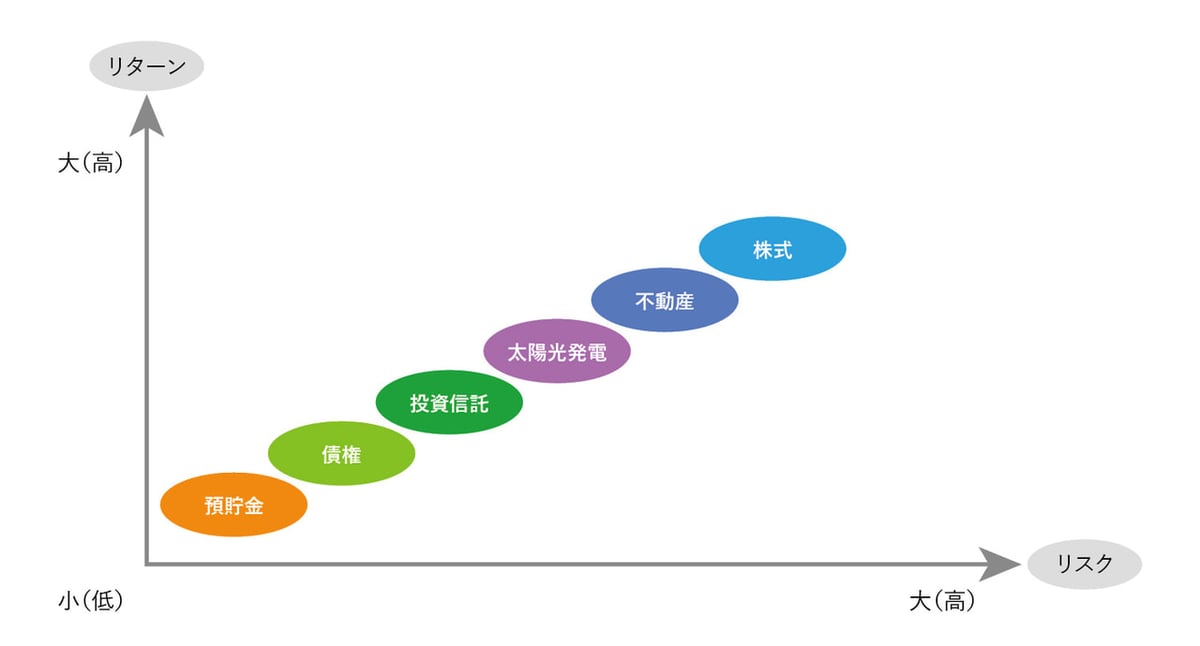

資産運用では、リスクとリターンの関係について理解しておく必要があります。

一般的にリスクとは、「危険・避けるべきもの」といった意味で捉えがちですが、資産運用におけるリスクとは結果が不果実であること、つまり収益(リターン)の振れ幅のことです。

リスクとリターンの関係は表裏一体で、リスクが大きいほどリターンも大きくなり(ハイリスク・ハイリターン)、リスクが小さいほどリターンも小さくなる(ローリスク・ローリターン)という傾向があります。

金融商品ごとのリスクとリターンの関係は以下の通りです。

資産運用の利益には2種類ある

資産運用の利益には、「インカムゲイン」と「キャピタルゲイン」があります。

インカムゲインとは、ある資産を保有することで、継続的・安定的に受け取ることのできる利益です。

たとえば、銀行の預金や債券の受取利息、株式の配当金、不動産投資の家賃収入などがインカムゲインになります。

一方のキャピタルゲインとは、投資商品の値段が変動することによって得られる利益です。

キャピタルゲインは株式や債券だけでなく、金(ゴールド)や不動産などを売買することによっても得られる可能性があります。

一般的に、投資商品の価格が安いときに購入し、高くなったときに売却して得られる値上がり益がキャピタルゲインです。

キャピタルゲインは、インカムゲインに比べて利益は大きくなる傾向にあります。

たとえば、株式投資のインカムゲインである配当金は、2~3%程度が一般的ですが、キャピタルゲインの場合は数十%の利益がでる場合もあります。

ただし、値上がりすると予想して買った資産が思惑とは反対に値下がりしてしまった場合は、売却すると損失が発生(キャピタル・ロス)します。

しかし、インカムゲインは損失になることはありません。

リスクを抑えた資産運用を目標にする場合は、インカムゲインをメインにした資産運用をするようにしましょう。

資産運用おすすめの投資商品3選

それでは、おすすめの投資商品を3つ紹介します。

株式投資

株式投資とは、企業が発行した株式を売買することです。

株式の利益には値上がり益である「キャピタルゲイン」と、配当や株主優待などの「インカムゲイン」があります。

株式投資最大のメリットは、株価が上昇することによって得られるキャピタルゲインです。

しかし、配当や株主優待などのインカムゲインも大きな魅力です。

株式を購入することで、株式の所有者は株主となります。

そして、企業が得た利益の一部を株主に還元する配当金が受け取れたり、企業のサービスや製品などを受け取れる株主優待が得られたりするからです。

ただし、株式投資にはリスクもあります。預金などと違い元本保証ではないので、株価が下がると損失(キャピタルロス)が発生するからです。

また企業が倒産などすると、最悪価値がゼロになってしまいます。

ですから、株式投資をする場合は企業業績をチェックし、複数の銘柄に分散投資してリスクを低減させることが大切です。

短期的な値上がり益ではなく長期の視点で運用を考え。キャピタルゲインよりもインカムゲイン重視の運用を行うようにしましょう。

不動産投資

不動産投資とはアパートやマンションなどを購入し、主に第3者に貸して家賃収入を得る投資手法。

長期にわたり安定した資産形成をしたい人におすすめです。

不動産投資のメリットとして、まず毎月安定した家賃収入を得られるという点があります。

不動産投資を始めたばかりの頃は基本的にローンの返済が必要ですが、ローンの返済が終わればその後は安定した家賃収入が期待できるのです。

一般財団法人の日本不動産研究所の不動産投資調査によれば、賃貸住宅一棟の期待利回りは、4~5%と株式の配当利回りや債券の利率に対して高くなっています。

また不動産投資はインフレ対策にもなります。インフレとは物価の価値が上がり、お金の価値が下がることです。

ただ、現金を不動産に変えておけば、物価上昇とともに不動産の価格も上昇するので価値が目減りしません。

そして不動産投資のアパートやマンションの一棟買いでは、数千万円から数億円のお金が必要になりますが、ローンを利用できるので、購入するだけの資金を持っていない人でも不動産投資を始められます。

もちろん審査に通らなければローンを組めませんが、金融機関が初期費用を融資してくれる投資商品はほとんどありません。

不動産投資は購入できる資金をまとめて用意しなくても始められるというメリットがあるのです。

しかし、不動産投資にもリスクがあります。まず、空室リスクがあることです。

部屋を借りる人がいなくて空室になってしまった場合、収入がなくなってしまいます。

借入をしている場合はローンが、そして修繕積立金や固定資産税・管理費などがかかるため、次の入居者が見つかるまで自分の資産を取り崩さなければなりません。

また株式や投資信託のように、すぐに売却できません。物件を売却しようとしても、不動産会社を通じて市場で買い手がつくまで待たなければいけないので、そのぶん時間がかかるのです。

不動産投資とは?メリット・デメリットやリスクの具体例と対策・対処法を解説

不動産投資とは?メリット・デメリットやリスクの具体例と対策・対処法を解説ローンを利用するということは、デメリットにもなります。

借金をせず、自己資金で不動産投資ができる手法としては、J-REITや不動産クラウドファンディングがあります。

またこれらの不動産小口商品に投資をすることで実物不動産では難しい分散投資も可能になります。

不動産クラウドファンディングとは?仕組みやリスクについて解説

不動産クラウドファンディングとは?仕組みやリスクについて解説太陽光発電投資

太陽光発電投資とは、太陽光で発電した電気を電力会社に売ることで収益を得る投資手法。

太陽光発電投資の大きなメリットは、国の後ろ盾があることです。

太陽光発電では国が定めた固定価格買取制度(FIT制度)により、20年間は同一価格で電気を買い取ってもらえます。

ですから太陽光発電投資は、安定した収益が見込めるというメリットがあるのです。

また。設置するエリアの平均日照量などの過去データから発電量の予測もでき、収益の予測もたてやすくなります。

不動産投資の場合、外的要因によって入居者が集まらなくなり、家賃収入が得られなくなるというリスクがありますが、太陽光発電の場合は固定価格買取制度があるので、そのようなリスクはありません。

日射量の変動により年単位では発電量が10~15%ほど上下することはあるものの、20年間を平均すると発電量は安定的だと考えて良いでしょう。

太陽光パネルは比較的耐久性が高いものの、定期的な点検は必要になります。

しかし、メンテナンスについては業者に依頼できるので、信頼できる業者を選定する手間はかかるものの、自分で管理をする手間を一部省くことが可能です。

ただし、津波や地震・大雪などの天災リスクがあります。太陽光発電は雨が降っても大丈夫ですが、浸水すれば壊れてしまいます。

また、強風で飛ばされた太陽光発電の設備が付近に被害をもたらせば、賠償責任を問われる可能性もあるのです。

太陽光発電にとって自然エネルギーは収入源ですが、大きなリスクになる可能性もあるのです。

ただ、保険に入ることである程度カバーできます。

また個人が投資するケースの多い10kW以上50kW未満の太陽光発電設備は、1,000万~2,000万円程度と高額な初期費用がかかり、自己資金のみで運用をスタートすることは困難です。

そのため、ローンの利用が必要になるケースが多いでしょう。

借金をせず、自己資金のみで太陽光発電投資ができる手法として、インフラファンドや太陽光発電ファンドがあります。これらの小口商品に投資をすることで分散投資も可能になります。

太陽光発電投資と太陽光発電ファンドの違いについては関連記事をお読みください。

少額から投資OK|太陽光発電ファンドの特徴・利益の仕組みを解説

少額から投資OK|太陽光発電ファンドの特徴・利益の仕組みを解説まとめ

資産運用は長期で行うものなので、リスクを抑えることが大切です。

キャピタルゲイン狙いだと大きな損失がでる可能性もあるので、インカムゲインを重視した資産運用を行うようにします。

また、1つの投資商品にまとめて投資するのではなく、複数の商品に分散投資してリスクを抑えた運用を心掛けましょう。