2,000万円を資産運用するときのポイントとおすすめの投資手法3選

この記事の目次

2,000万円といったまとまった資金があれば、ほとんどの金融商品を購入できます。

ただ、2,000万円を資産運用する場合は、大きく増やすことよりも、なるべく損失を抑える方が大切です。

この記事では、2,000万円を資産運用するときの注意点と、おすすめの投資手法を紹介します。

2,000万円を資産運用するときのポイント

2,000万円というのは大きな金額なので、積極的に増やすというよりは大きく減らさないような運用を心掛けるべきです。

2,000万円を資産運用する場合は、次の点を意識する必要があります。

- 2,000万円の大半を失ってしまうようなハイリスク・ハイリターンの投資は避ける

- キャピタルゲインよりもインカムゲインをメインにする

- 老後の不安をなくすような資産運用をおこなう

リスクとリターンを理解する

金融商品には必ず「リターン」と「リスク」があります。

リターンとは、資産運用で得られる成果で、利益になることもあれば、損失がでることもあります。

一方のリスクは、通常、「避けるべきこと」「危険なこと」という意味で使われますが、資産運用の世界では、「リターンの不確実性の度合い(振れ幅)」のことを意味するのです。

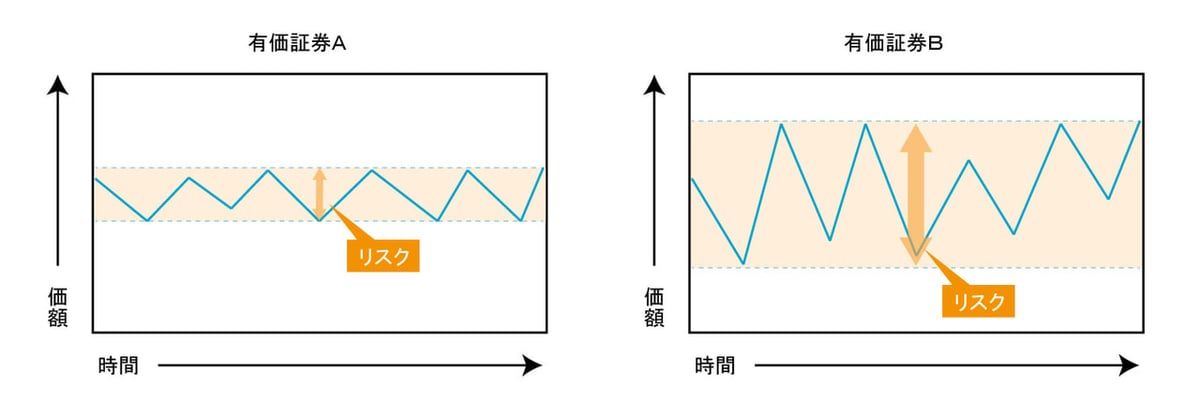

以下の図は、有価証券Aと有価証券Bの価格変動幅を示しています。

有価証券Aに比べると有価証券Bは価格変動幅が大きくなっているので、「有価証券Bの方がリスクは大きい」と判断します。

リスクとリターンには密接な関係がある

リスクとリターンには密接な関係があります。

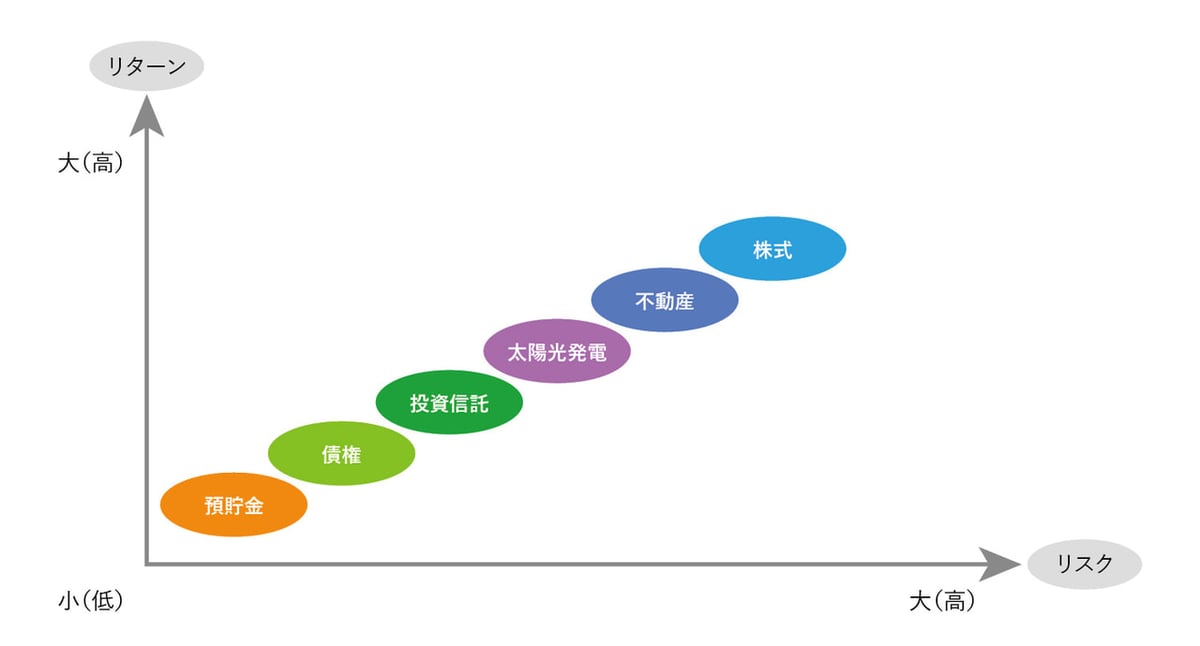

リスクが小さければリターンも小さくなり(ローリスク・ローリターン)、リスクが大きくなればリターンも大きくなる(ハイリスク・ハイリターン)という傾向があるからです。

つまり、リスクを抑えようとするとリターンも低下し、リターンを高くしようとするとリスクも高まります。

主な投資商品のリスクとリターンの関係は、以下の通りです。

2,000万円の資産運用ではハイリスク・ハイリターンの金融商品を避ける

資産運用の目的は、保有している資産を運用してお金を増やしていくことです。

しかし高いリターンを目指すと、それだけリスクも大きくなることを理解しなければいけません。

リスクが低くリターンが高い金融商品は存在しないからです。

株式の信用取引やFXのレバレッジ取引のように、大きなリターンが目指せる手法はギャンブル性の高いものが多く、失敗すると資産が減るだけでなく、場合によっては負債を抱えてしまう恐れもあります。

2,000万円とまとまった資金を運用する場合、大きく増やすことよりも減らさないことを意識した運用が大切です。

幅広い金融商品に分散投資する、配当や分配金などのインカムゲインをメインにした運用を心掛けるなどして、リスクを抑えた運用をするようにしましょう。

預貯金を取り崩す老後は不安定

2,000万円の資金を保有している場合、なるべくリスクを抑えた資産運用を心掛けるべきですが、預貯金にしていてもお金はほとんど増えません。

2019年は「老後資金2,000万円問題」が注目を集めました。

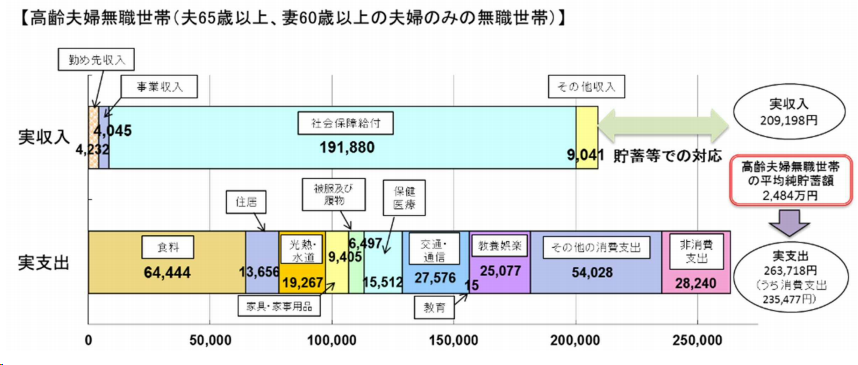

高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の支出と収入の差は月額5.5万円程度となり、退職後の人生が30年あると2,000万円程度の金融資産が必要だという内容です。

出所:総務省「家計調査」(2017年)

まずは老後の生活のために2,000万円を貯蓄すると考えて資産運用することは大切です。

ただし現在2,000万円の貯蓄があり、共働きの40代などで世帯年収が1,500万円ぐらいの世帯であれば、外食も頻繁にし、年に1回ぐらいは海外旅行という生活水準の人も多いでしょう。

そのような人がリタイヤ生活に入り、すぐに支出を抑えた生活ができるでしょうか。

また高額な治療費がかかる病気になるかもしれませんし、介護付きの老人ホームなどでは毎月30万円ぐらいかかるところも多くあります。

ある程度ゆとりのある生活をすると考えた場合、2,000万円の貯蓄では足りなくなることが予想されます。

長生きリスクとインフレリスク

資産運用においては、今後長生きするリスクについても考えておかなければいけません。日本は長寿化が進んでいるからです。

1950年頃の男性の平均寿命は60歳でしたが、現在は81歳まで伸びています。

現在60歳の約4分の1が95歳まで生きるといわれており、「人生100年時代」を迎えているのです。また今後インフレになるリスクもあります。

インフレとはサービスや日用品の値段(物価)が上がることです。

10年・20年後には物価が倍になってしまうリスクもあります。2,000万円の貯蓄があっても、老後になるとインフレによって価値を失ってしまう、そのようなリスクは避けたいはずです。

ですから、貯金というストックに頼ってしまう老後は、危険な考え方だといえます。

ゆとりある老後を送りたいのであれば、資産運用によってお金をいかに増やすかが大事なのです。貯金を取り崩す生活は辛いだけでなく、資産が減っていくというストレスにもなります。

ただし値上がり益を狙うキャピタルゲイン投資では、大きな損失(キャピタルロス)が出る恐れもあるので、定期的に安定的な収入が入る「インカムゲイン」をメインにした投資をおこなうべきです。

時間や手間がかからない資産運用を選ぶ

資産運用では、時間や手間がかからない投資手法を選ぶようにしましょう。

本業の仕事があったり、家族との時間があったりなど、時間は有限なのでやれることには限りがあるからです。

なるべく時間や手間をかけずに資産運用をおこなうには、ほったらかしでもできる運用方法を見つける必要があるのです。

もちろん投資が好きで自分の時間を使ってやりたいという場合は、自分で勉強しながら個人投資家として運用していくのもいいと思います。しかし、基本的には自分自身が働くのではなく、「お金に働いてもらう」という感覚を身につける必要があるのです。

2,000万円の資産運用のおすすめ投資手法

2,000万円を資産運用するおすすめの投資手法3選をご紹介します。

配当狙いの株式投資

株式投資の大きな魅力の1つが「配当金」です。配当金はインカムゲインで、株式を保有していることによって受け取れる現金収入になります。インカムゲインのメリットの1つは、低リスクの運用ができることです。

配当金は年に1回もしくは年に2回支払われます。そして、継続的に毎年支払われるので、利益の予想がしやすいのです。

中長期で運用を考えると、その間に配当が積み重なり、数年後にはある程度の効果が期待できます。

たとえば2,000万円を配当利回り3%の株で運用すると、年間60万円の配当金がもらえます(税金等は考慮せず)。配当利回りが変わらなければ、10年間で600万円になるので、大きな金額になります。

2つ目のメリットは、値上がり益(キャピタルゲイン)を狙うよりも手間がかからないことです。毎日、株価をチェックする必要がないので、忙しい人でも株式投資できるのです。

ただし、配当は毎年安定的な利益を期待できますが、キャピタルゲインのように投資した金額が大きく増えるようなことはありません。

時間をかけてコツコツと資産形成をしていく手段といえるでしょう。

また、企業の業績悪化などによって減配になったり無配になったりするリスクもあるので、複数の銘柄に分散投資するなどしてリスクを軽減させることも必要です。

銘柄選びのポイント

配当目的の銘柄を選ぶときは、まず「配当利回り」を確認します。配当利回りの計算式は、以下の通りです。

- 配当利回り=1株あたりの配当金÷1株あたりの株価×100

一般的に、配当利回り3%以上の銘柄を「高配当銘柄」といいます。なるべく、配当利回りが3%以上の銘柄を選ぶようにしましょう。

高配当銘柄を見つけるには、証券会社のスクリーニング機能を使うほか、ヤフーファイナンスなどでも確認できます。

そして、長期で安定した配当を得るなら、配当方針を「安定的で継続的な配当」としている企業を選ぶようにしましょう。

このような企業は株主重視、配当重視なので、決算が一時的に赤字になったり業績が悪化したりしても、予想通りの配当金が支払われる可能性が高いからです。

また、業績に連動した配当をおこなう企業は避けた方がいいでしょう。赤字決算になった場合、配当が支払われない恐れがあるからです。

ただし、どんな企業でも業績が悪化すると配当が少なくなったり、支払われなくなったりする可能性があります。過去の業績を確認し、赤字決算になっていないか、赤字決算のときに配当が支払われなかったことはないかを確認するようにしましょう。

また、自己資本比率を確認することも大切です。自己資本比率とは総資産に占める株主資本の割合で、50%を超えていれば企業の安全性は高いと判断できます。

不動産ファンド

個人向け不動産ファンドの代表的な商品にJ-REITがあります。

J-REITは投資家から集めた資金で、マンションやオフィスビル、商業施設など複数の不動産を購入し、主にそこから得た賃料収入などを元に投資家に分配する金融商品です。

REITは1960年代に米国で誕生し、1990年代に急速に普及しました。

日本ではREITの頭にJAPANの「J」をつけて、「J-REIT」と呼ばれています。J-REITは投資信託の一種ですが、東京証券取引所に上場しているので、通常の株式のようにリアルタイムで取引できます。

J-REITのメリット

現物不動産投資では、数百万~数千万円の資金が必要ですが、J-REITなら数万円から手軽に始められます。

また、多くの投資家からお金を集め、大きな資金として運用しているので、複数の不動産へ分散投資できます。ですから、リスクを抑えながら運用することが可能なのです。

運用は経験豊かなプロがおこなうので、現物不動産のようなテナント管理や物件の維持といった手間が省けます。

J-REIT(不動産投資信託)と実物不動産投資の違いとは?それぞれの投資に向いているのはこんな人

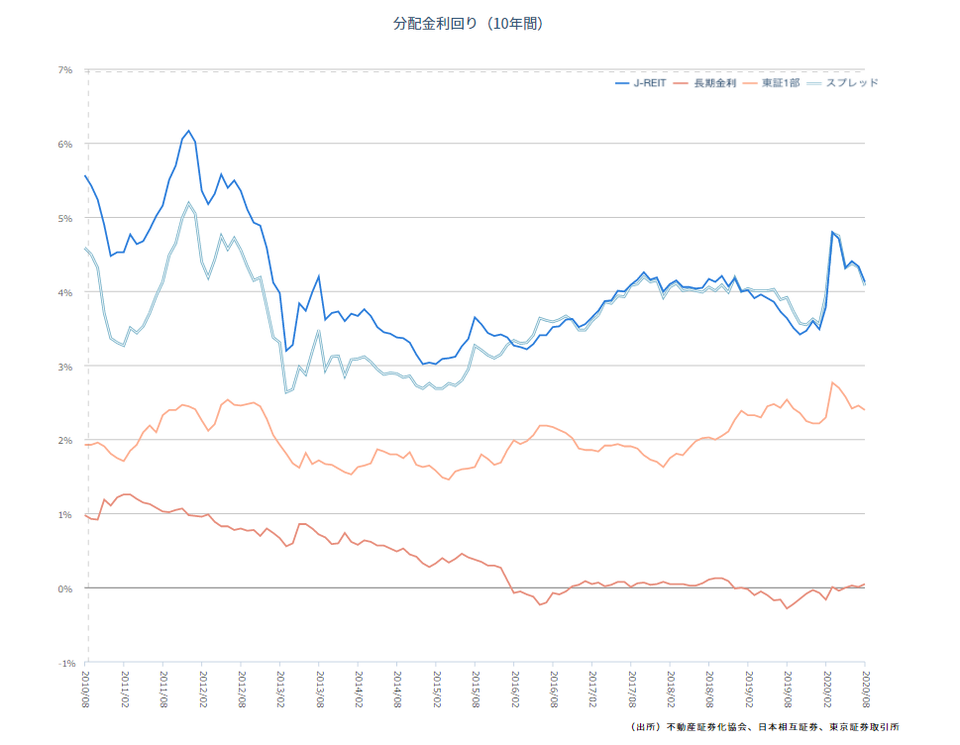

J-REIT(不動産投資信託)と実物不動産投資の違いとは?それぞれの投資に向いているのはこんな人また、J-REITは高い分配金利回りも魅力です。過去10年間の分配金利回りの推移は、以下の通りです。

出典:不動産証券化協会

2020年8月時点の分配金利回りは4.08%と、東証1部の株式配当利回り2.4%よりも高くなっています。

J-REITは、インカムゲイン投資として魅力のある金融商品といえるでしょう。

J-REITのデメリット

インカムゲイン投資として魅力のあるJ-REITですが、証券取引所に上場しているので世界経済や株式市場の動向に影響を受ける可能性があります。景気後退局面では実際のファンドの収益以上に投資口価格が下がる可能性があるのです。

近年では、個人向けの非上場不動産ファンド商品も登場しています。その代表的な商品に不動産クラウドファンディングがあります。

不動産クラウドファンディングは運用期間中に譲渡や解約ができないものの、世界経済や株式市場の影響を受ける可能性は相対的に低いといえます。

不動産クラウドファンディングとは?仕組みやリスクについて解説

不動産クラウドファンディングとは?仕組みやリスクについて解説太陽光発電ファンド

太陽光発電投資ファンドとは、投資用太陽光発電設備の売電や発電事業に対する投資のための会社を設立して、投資家から資金を募集するファンドです。

通常の太陽光発電投資では、太陽光発電所を自分で建設して購入する必要があります。

そうすると初期費用が2,000万円以上になることがネックになっていました。

貯蓄が2,000万円以上あれば太陽光発電投資を始められますが、すべての資金を一括で投資するのはリスクが高くなりますし、運用の手間がかかります。

しかし太陽光発電ファンドに投資すれば、数十万円から投資できますし、運用をプロがおこなってくれるので手間がかかりません。

太陽光発電を原資としたファンドには上場インフラファンドと非上場の太陽光発電ファンドがあります。

上場インフラファンドとは、太陽光や風力、電力といった発電所をはじめ、高速道路や空港、上下水道など社会性の高い施設を投資対象とする金融商品。2020年9月時点で7銘柄が上場されており、太陽光発電所を主な投資対象とする商品です。

基本的な仕組みはREIT(不動産投資信託)と似ているので、「インフラ版REIT」と呼ばれることもあります。

上場インフラファンドは太陽光発電の売電が主な収益源なので、安定的なインカムゲインが期待できます。賃料の下落や空室リスクなどと無縁なことが、J-REITとの大きな違いといえるでしょう。

また、上場インフラファンドの分配金利回りは、6~7%とJ-REITよりも高い利回りが期待できるのも魅力です。

しかし、インフラファンドは証券取引所に上場しているので世界経済や株式市場の動向に影響を受ける可能性があります。

一方の非上場の太陽光発電ファンドは、運用期間中に譲渡や解約ができないというデメリットがありますが、金融市場の影響を受けにくいというメリットがあるのです。

投資法人型インフラファンドと太陽光発電ファンドの違いは?

投資法人型インフラファンドと太陽光発電ファンドの違いは?まとめ

2,000万円の貯蓄があれば、ほとんどの金融商品で資産運用がおこなえます。

ただし、元本が大きく減る恐れのある信用取引やFXなどのハイリスク・ハイリターンの商品は控えるべきです。株式の配当や不動産ファンド・太陽光発電ファンドの分配金などインカムゲインをメインにした投資をしましょう。

ただ、インカムゲイン投資でも元本が保証されているわけではありません。複数の銘柄やファンドに分散投資してリスクを軽減させた運用を心掛けるようにしてください。